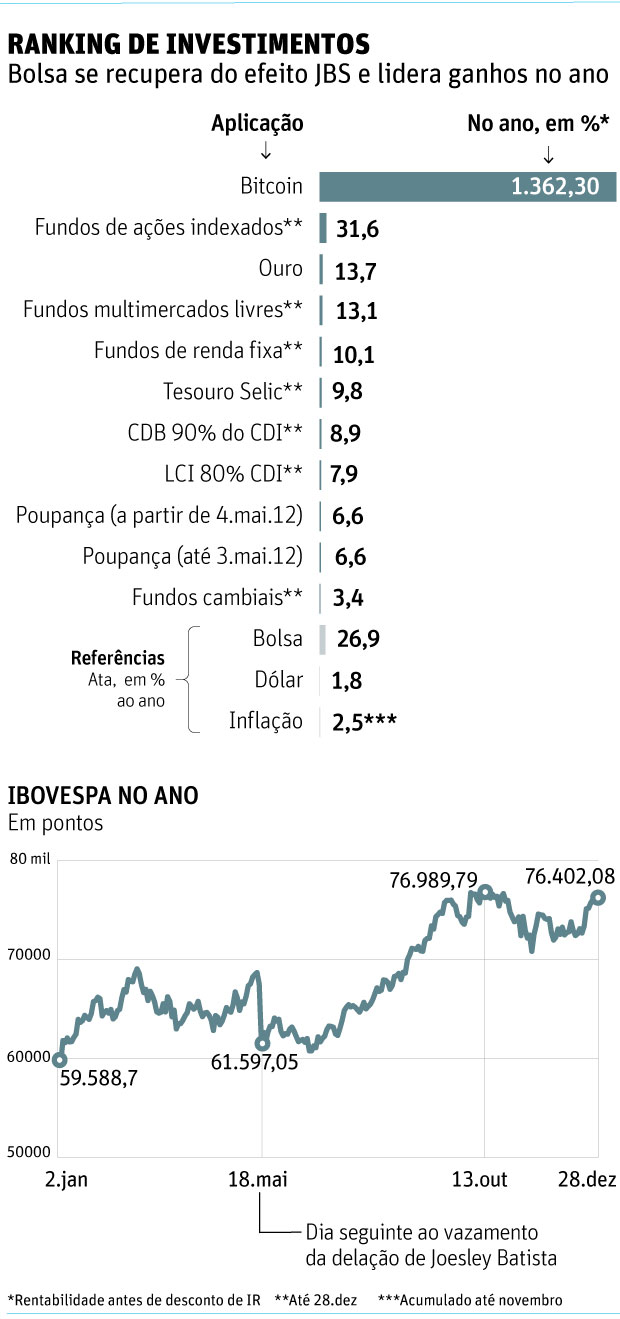

Em um ano dividido em antes e depois do vazamento da delação de Joesley Batista, da JBS, a Bolsa brasileira conseguiu se descolar da crise política e liderou o ranking elaborado pela Folha com o desempenho dos principais ativos e investimentos em 2017.

O Ibovespa, das ações mais negociadas do mercado, acumulou valorização de 26,9% e terminou o ano aos 76.402 pontos. Com isso, os fundos de ações indexados ao índice, alternativa para quem quer aplicar em Bolsa, fecharam com forte valorização de 31,6% –antes de descontar o Imposto de Renda, de 15% sobre o ganho.

Foi o segundo ano de forte valorização da Bolsa brasileira. Em 2016, o Ibovespa acumulou alta de 38,9%.

Já o dólar, que chegou a fechar a R$ 3,37 neste ano, teve alta mais comedida, de 1,78%, e terminou o ano a R$ 3,31. Os fundos cambiais, opção para investidores que precisam acompanhar a variação de dólar ou euro –caso de quem vai viajar ou tem dívida em moeda estrangeira–, tiveram valorização de 3,35%.

O chamado "Joesley Day" foi um divisor de águas no mercado financeiro. Nos primeiros cinco meses do ano, a Bolsa acumulava valorização de 12% e o dólar recuava 4,6%, conforme o governo conseguia passar medidas consideradas importantes para o ajuste fiscal, como a reforma trabalhista e os esboços iniciais da reforma da Previdência.

Em 18 de maio, dia seguinte ao vazamento da delação de Joesley, a Bolsa precisou travar seus negócios pela primeira vez desde 2008. Terminou o dia com queda de 8,8%. O aumento da percepção de risco dos investidores levou o dólar a se valorizar 8%, para R$ 3,39.

"Vivemos um ano de duas fases. Caminhávamos para um cenário de inflação convergindo à meta, percepção de risco em queda e resgate da credibilidade do Banco Central. As expectativas estavam alinhadas em um momento de otimismo, e aí desabou tudo isso", avalia Raphael Figueredo, sócio-analista da Eleven Financial.

A Bolsa só voltou ao patamar anterior à delação em 7 de agosto. "Provavelmente, se não tivesse havido a delação, estaríamos batendo nos 80 mil pontos", afirma Thiago Alvarenga, analista gráfico da Icap.

REFORMA DA PREVIDÊNCIA

O saldo positivo, na visão de Figueredo, foi o descolamento entre economia e política. "O mercado se apartou da política. Os preços de mercados hoje atuam muito numa visão de mais curto prazo, mais num cenário tangível, do que numa perspectiva mais longa, principalmente porque em 2018 tem eleição", ressalta.

Essa separação fez com que Bolsa e câmbio reagissem à expectativa de aprovação da reforma da Previdência, o que levou o Ibovespa a bater sucessivos recordes –na máxima, chegou a 76.989 pontos, em 13 de outubro. Antes de 2017, o patamar máximo histórico da Bolsa tinha sido atingido em 20 de maio de 2008.

O adiamento da votação para fevereiro de 2018 jogou o mercado novamente num compasso de espera.

"Ainda há uma certa preocupação do investidor com relação à reforma da Previdência, se vai ser aprovada ou não. Mas há uma aura de pequena recuperação, os empresários estão mais otimistas com intuito de pegar carona na recuperação da economia", ressalta Reginaldo Galhardo, gerente de câmbio da Treviso Corretora.

Além do cenário interno, os aumentos de juros realizados pelo banco central americano contribuíram para a leve valorização do dólar neste ano. O Federal Reserve (Fed) fez três aumentos, e deve realizar outras três altas no próximo ano, o que deve continuar pressionando em alta a cotação da moeda americana.

Já os riscos geopolíticos, que incluem as muitas crises entre Estados Unidos e Coreia do Norte, fizeram o ouro se valorizar 13,7% –o metal é um dos ativos considerados seguros por investidores.

RENDA FIXA

O cenário de queda de juros diminuiu o retorno oferecido por produtos conservadores. Os fundos de renda fixa acumularam ganho de 10,1% no ano, segundo dados da Anbima. Mas esse valor ainda sofre incidência de taxa de administração –quanto maior a taxa, menor o resultado final para o investidor.

Também é preciso descontar o Imposto de Renda, que segue tabela regressiva com alíquotas que começam em 22,5% –para resgates até seis meses– e vão caindo gradativamente até alcançar o mínimo de 15%, depois de dois anos.

"A gente começou o ano com Selic a 13%. Estamos agora em 7%, na menor taxa nominal na história do real. Isso tem grande impacto na renda fixa pós-fixada e também no mercado de ações, porque as empresas começam a recorrer à Bolsa pelo custo de captação menor", afirma Luciano Tavares, presidente da plataforma de investimentos Magnetis.

"Mais pessoas também procuram a Bolsa em busca de um retorno maior. Muda bastante o cenário para investimentos daqui para frente. A festa acabou."

Além dos fundos de renda fixa, aplicações tradicionais como Tesouro Selic (título público), CDBs (Certificados de Depósitos Bancários, emitidos por bancos) e LCIs (Letras de Crédito Imobiliário) também viram seu retorno diminuir. Os dois últimos costumam render um percentual do CDI (taxa média de empréstimos entre instituições financeiras e que acompanha a Selic). A queda do juro básico acabou diminuindo o retorno que oferecem aos investidores.

No ano, um CDB que pague 90% do CDI rendeu 8,9%, enquanto uma LCI 80% do CDI teve ganho de 7,9% –a letra é isenta de IR.

A poupança também foi afetada pela queda da Selic. Quando o juro básico fica igual ou abaixo de 8,5% ao ano, a caderneta passa a render 70% da Selic mais TR (Taxa Referencial). Como resultado, a poupança rendeu 6,6% no ano –só ficou à frente dos fundos cambiais em retorno. A caderneta, porém, é isenta de Imposto de Renda.

Os fundos multimercados livres –que aplicam uma parte do dinheiro em renda fixa, mas podem adotar estratégias que incluem ações, juros e moedas– tiveram valorização de 13,1% no ano. O patrimônio líquido dos fundos multimercados saltou 26,3% neste ano, de R$ 671,7 bilhões em 2016 para R$ 848,1 bilhões, em novembro.

BITCOIN

A criptomoeda, caracterizada pela forte volatilidade, acumulou valorização de 1.362,3% no ano.

A razão por trás da alta é ponto de controvérsia. Investidores que compram o ativo confiam que o bitcoin será usado como moeda no futuro.

Segundo eles, a busca pelo bitcoin responde a um simples processo de oferta e demanda. Há um número limitado de moedas que podem ser produzidas e uma procura crescente por quem acredita no bitcoin.

Por outro lado, há especialistas que acreditam que a valorização da criptomoeda é exagerada e poderia fazer parte de um processo de bolha, pela ausência de referência de preços e falta de regulação.

| Editoria de Arte/Folhapress | ||

| ||