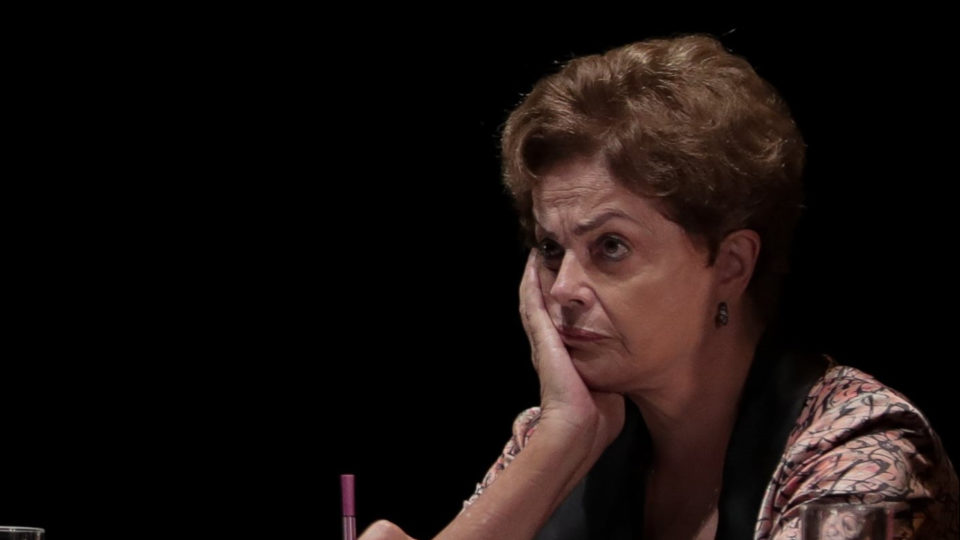

Mesmo com o Mensalão e o Petrolão, o Brasil cometeu o desatino de colocar na presiddência da República uma laranja de Lula, ladrão -Foto: André Coelho/EFE

A elevação da nota de crédito do Brasil pela agência Fitch nesta quarta-feira (26) reflete uma melhora dos indicadores macroeconômicos e fiscais do país, além de uma expectativa positiva sobre o ambiente de investimento brasileiro para os próximos anos.

Mas a mudança do rating BB- para BB ainda mantém o Brasil no chamado grau especulativo, a dois “degraus” do grau de investimento, considerado uma espécie de “selo” de bom pagador e onde o país esteve até 2015, conforme as principais agências de classificação de risco.

A nota de crédito ou rating é uma forma de mensuração da capacidade de uma empresa, instituição ou país pagar suas dívidas. Em geral, vai de D, para quem já está em moratória, até AAA (ou triplo A), quando o risco é mínimo.

A avaliação serve, por exemplo, para investidores estrangeiros calcularem se a remuneração de um título está adequada ao risco do investimento – muitos fundos não aplicam em papéis com grau especulativo. Além disso, tem impacto também sobre o custo da dívida de países: quanto maior a classificação, menor tende a ser as taxas de juros de financiamentos.

Antes da mudança na nota do Brasil pela Fitch, sua congênere Standard & Poor’s (S&P) já havia alterado, em junho, a perspectiva de nota de crédito do país de estável para positiva, porém sem elevar o rating em si (BB-/B). Para a Moody’s, o rating do Brasil é BA2, também a duas notas do grau de investimento.

Assim, por estar no grau especulativo, ainda que tenha subido na tabela, o país ainda não é considerado seguro para investidores.

Escala de classificação de risco das agências

Brasil obteve grau de investimento em 2008

O Brasil obteve grau de investimento pela primeira vez em sua história em abril de 2008, durante o segundo mandato presidencial de Luiz Inácio Lula da Silva (PT). À época, a S&P elevou a nota dos títulos da dívida brasileira em moeda estrangeira de BB+ (grau especulativo) para BBB-.

A agência considerou, na ocasião, a redução da dívida externa e a melhora das perspectivas de crescimento, que dava sinais de crescimento sustentável entre 4% e 4,5% – em 2008, a alta do Produto Interno Bruto (PIB) brasileiro foi de 5,1%.

No mês seguinte, a Fitch subiu seu rating para o Brasil de BB+ para BBB-, também enquadrando o país no grupo de economias seguras para investimentos estrangeiros. A Moody’s deu o mesmo passo no ano seguinte, em setembro de 2009.

Em abril de 2011, a Fitch subiu ainda mais a nota de crédito soberano do Brasil (de BBB- para BBB), com a justificativa de que a taxa de crescimento sustentável da economia brasileira subira, suportando as perspectivas fiscais a médio prazo e o fortalecimento contínuo da liquidez externa do país.

No mesmo ano, a Moody’s também subiu a nota do Brasil, de BAA3 para BAA2, em junho, seguida pela S&P, que, em novembro, elevou o rating de BBB- para BBB.

Crise no governo Dilma fez país voltar a grau especulativo

O país manteve o grau de investimento até 2015, quando perdeu a posição na classificação da Fitch e da S&P. A Moody’s fez o mesmo em 2016, em meio a uma crise política agravada por medidas econômicas do segundo mandato de Dilma Rousseff, que incluíram concessões de subsídios, aumento de gastos públicos e intervenção na economia.

Chamada de “nova matriz econômica”, a política do governo petista era baseada na manutenção de medidas anticíclicas adotadas no fim do segundo governo Lula que originalmente objetivavam combater a recessão.

Com isso, apesar do crescimento de 4% no primeiro ano de Dilma, o governo continuou elevando despesas e abrindo mão de arrecadação por meio de intervenções mais acentuadas na taxa de juros e nos preços administrados; reforços na proteção à indústria nacional, em especial a automotiva; e ampliação das desonerações tributárias e do crédito subsidiado a empresas.

Uma crise em países da zona do euro e um choque de preços de commodities se somaram à desaceleração da economia brasileira. Na sequência, manifestações de rua, seguidas pela dificuldade da então presidente em negociar com o Congresso, geraram um ambiente de insegurança que reduziu o interesse de investidores. A disparada da inflação levou o Banco Central a aumentar os juros, dificultando o acesso ao crédito.

Em 2015, o PIB brasileiro caiu 3,55% — o terceiro pior indicador desde a década de 1980. Em 2016, despencou outros 3,31%, acumulando uma retração de 7,56%.

Retorno ao grau de investimento depende de ajuste em contas públicas, dizem analistas

Para voltar ao grau de investimento, o país ainda precisa melhorar sua solidez fiscal, diz Marcelo Boragini, sócio da Davos Investimentos e especialista em renda variável. “O arcabouço, ainda que aprovado, depende muito de arrecadação, e em algum momento a gente pode não saber de onde virão esses recursos”, diz.

“O mercado espera que o governo enxugue algumas despesas para que a conta feche. Se isso de fato for ajustado, talvez as agências de classificação de risco possam se manifestar nesse sentido”.

Gustavo Cruz, estrategista-chefe da RB Investimentos, concorda. “Para retomar o grau de investimento, a gente ainda vai ter que investir na parte fiscal, porque com o que está sendo feito agora, você estanca, mas não resolve a trajetória fiscal negativa do Brasil para os próximos anos”, avalia.

Ele destaca que a própria Fitch declarou em comunicado ainda enxergar um aumento do endividamento brasileiro como porcentual do PIB, só que em proporção menor do que o dos últimos anos. “A ideia do arcabouço fiscal é muito pautada pela parte da arrecadação, e pouco se discute a parte de corte de gastos, de remanejamento”, ressalta.

Cruz acredita que um passo importante poderia ser dado com a aprovação de uma reforma administrativa, defendida recentemente pelo presidente da Câmara dos Deputados, Arthur Lira (PP-AL).

“Outro tema que o ministro [da Fazenda, Fernando] Haddad toca é o das desonerações tributárias, que acabam sendo relevantes para a parte fiscal. A gente sabe que é um tema bem espinhoso, um vespeiro para mexer, mas atualmente não tem nenhum tema fácil para resolver em termos fiscais”, diz.

“Eu acredito que é nessa linha que a gente conseguiria ter o grau de investimento de novo. Porque em termos de crescimento, de volatilidade de temas políticos, o Brasil já está estável há algum tempo. Goste-se ou não, há alternância de poder, e isso é bem visto pelas agências. A dúvida está bem mais sobre qual a chance de o país dar um calote, e atualmente o crescimento de seu endividamento de forma descontrolada é visto de forma bem negativa.”

Célio Yano, Gazeta do Povo