Títulos grau de investimento, papéis

com isenção de Imposto de Renda

e sofisticação global constam

como alternativas

Sem a mesma liquidez das ações, a queda abrupta dos preços de títulos de crédito privado provocada pela crise do coronavírus – e sua posterior recuperação – ocorreu com alguma defasagem no segmento.

A maior queda dos ativos de dívida corporativa foi registrada em abril, cerca de duas semanas após o início da sangria na Bolsa, quando as gestoras tiveram que se desfazer de créditos de alta qualidade a qualquer preço para honrar resgates que chegavam incessantemente.

Naquele momento, os “spreads”, que correspondem aos prêmios que os títulos oferecem em relação ao CDI, aumentaram de maneira desproporcional, tendo em vista o risco intrínseco associado ao ativo.

E, quando isso ocorre, automaticamente o valor de face (montante que será resgatado no vencimento) dos papéis sofre uma queda proporcional – quanto maior a taxa, menor precisa ser o preço do título para que o compromisso assumido com o investidor seja honrado.

Em um segundo momento, conforme as oportunidades mais óbvias na B3 foram rareando, as debêntures emitidas por grandes empresas, com taxas bem acima do usual, voltaram a entrar no radar dos investidores.

O gráfico a seguir mostra a trajetória em 2020 do Idex-CDI, benchmark calculado pela gestora de recursos JGP a partir de debêntures de alta liquidez.

A partir dele, é possível verificar que o índice recuperou o patamar pré-crise nas primeiras semanas de agosto, com um desempenho ligeiramente acima do CDI, após as compras recentes de assets e tesourarias de grandes bancos atraídas pelos prêmios polpudos.

“Conforme a demanda foi voltando, os spreads caíram, o que elevou o valor de face do papel, resultando na recuperação do preços”, explica Alexandre Muller, gestor da JGP.

Além da correção natural já esperada após o abrupto impacto negativo inicial, o gestor ressalta que contribuiu para o fechamento dos prêmios o programa que deu ao Banco Central (BC) a prerrogativa de comprar dívidas corporativas no mercado secundário.

A autoridade monetária nem sequer chegou a atuar no escopo do programa, mas saber que ela estava na retaguarda, pronta para evitar novas quedas na mesma magnitude do inicio do ano, foi o suficiente para trazer alguma normalidade aos preços, afirma Muller.

Nova conjuntura macro

Segundo o gestor da JGP, o spread de títulos com rating “triplo A”, a melhor classificação na escala das agências globais, está hoje ao redor de 2,5%, bem abaixo do pico próximo de 5%, em meados de abril, mas ainda acima do nível de 1% de janeiro.

Diante dos prêmios pagos pelos papéis e pelo maior nível de incertezas no horizonte, que tende a estimular uma postura mais cautelosa, o gestor da JGP acredita que o investidor ainda consegue encontrar oportunidades atraentes no nicho sem assumir grandes riscos, concentrando-se somente nas grandes empresas dos setores de maior resiliência na crise.

Entre os ativos no portfólio sob gestão, Muller cita os da Coelba, a companhia baiana de energia, da Klabin e da Lojas Americanas.

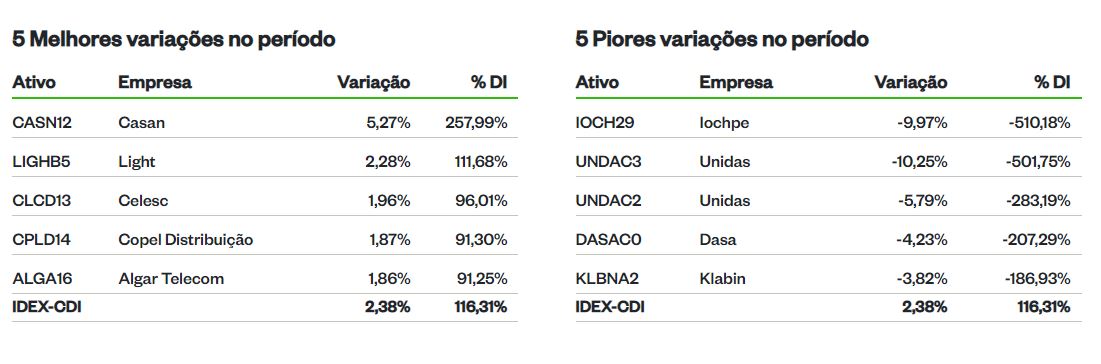

Entre as debêntures com o melhor desempenho em 2020, até 18 de agosto, se destacam no Idex-CDI justamente as de emissoras do setor de energia elétrica, saneamento e telecom, segmentos que conseguiram passar melhor pela crise.

Por outro lado, entre os títulos de dívida com as piores performances do ano, estão os títulos de empresas dos segmentos automotivo e de saúde.

“A expectativa de default não está tirando o sono do mercado, entre as debêntures das maiores empresas. Ao descer um pouco a régua para as de pequeno e médio porte, a situação é bem diferente, mais caso a caso.”

Mas mesmo entre ativos do tipo “high yield”, com maior risco em comparação a um titulo grau de investimento, o gestor da JGP vê oportunidades.

Ele aponta, como exemplo no próprio portfólio os títulos da Attend Ambiental, empresa com sede em Barueri que atua no tratamento de resíduos industriais, e que vem surfando a “onda ESG”, em alta no mercado local.

Isenção do IR

Para Sérgio Penchas, sócio fundador da empresa de assessoria financeira One Partners, o grande rali entre as debêntures já aconteceu. Após a recuperação recente do setor, o ganho de capital com novos fechamentos de taxa está bem mais limitado, avalia Penchas.

A partir de agora, diz ele, a principal oportunidade a ser capturada pelo investidor nos ativos de crédito está no fato de os prêmios dos títulos corporativos de alta qualidade seguirem acima do histórico recente.

De todo modo, mesmo com a vantagem do carregamento, é preciso considerar também que a taxa, entre as dívidas grau de investimento, já não é muito maior que a das NTN-Bs, ressalta Penchas, que aponta os papéis com isenção de IR como alternativa ao investidor em relação ao risco soberano.

“Uma carteira de papéis isentos, bem diversificada, é uma boa opção, até porque normalmente são apenas grandes companhia que emitem, de menor risco”, afirma o o sócio da One Partners.

Ele cita, entre as atuais opções com isenção de IR no radar, os títulos da Petrobras, com vencimento em 2026 e taxa de 2,5%. O papel indexado à inflação Tesouro IPCA de mesmo prazo pagava um prêmio 2,3% na segunda-feira.

Ao gosto do freguês

Antes de investir em uma debênture, que não dispõe da mesma liquidez para entrar e sair a todo tempo como as ações, o investidor precisa se certificar de que tem o tempo e um conhecimento mínimo necessários para que seja feita uma análise minuciosa da dívida, diz Márcio Wolter, planejador financeiro com certificação CFP.

Entre os aspectos mais importantes que precisam ser levados em consideração na hora de avaliar um título corporativo, o especialista aponta desde o perfil financeiro da empresa emissora, passando pelo prazo do ativo frente ao custo de vida do investidor no período, até o indexador da operação e sua efetiva remuneração.

“Se o investidor entender que não tem as ferramentas para fazer a análise de maneira apropriada, o ideal é optar pela expertise e a diversificação oferecida pelos gestores dos fundos de crédito, ou pelo assessoramento de um profissional certificado.”

Caso a escolha seja por um fundo, entender a estratégia e os limites de risco que o fundo pode incorrer, bem como o histórico do próprio gestor responsável, são itens que não podem faltar na análise, aponta Wolter.

Ele lembra que um erro comum, evidenciado na crise, foi de investidores que vinham mantendo a reserva de emergência em fundos de crédito privado, em teoria, de baixa volatilidade, mas que não foram poupados diante do aumento agudo da volatilidade a partir de fevereiro.

“É um tipo de alocação que não faz sentido. A reserva de emergência precisa estar no Tesouro Selic ou em um CDB com liquidez diária, dentro dos limites do Fundo Garantidor de Créditos.”

Já para o investidor mais versado sobre os riscos e as oportunidades do mercado, Wolter entende que aplicar diretamente em um título privado de crédito, de preferência com rating “grau de investimento” como forma de mitigação do risco, pode ser uma boa opção, dada a economia dos custos administrativos e de gestão atrelados ao fundo.

Renda fixa além-mar

Para o público de maior poder aquisitivo, Penchas, da One Partners, entende que o caminho natural será uma busca por maior sofisticação, mesmo dentro da própria renda fixa.

Uma opção nessa linha são os fundos que oferecem ao investidor uma exposição na classe para além das fronteiras domésticas, mesmo que os ativos em questão sejam de empresas brasileiras, mas de emissão realizada no exterior e em dólar, assinala Stefan Castro, gestor da estratégia de bonds latino-americanos da gestora AF Invest.

“Os títulos globais de renda fixa estão na carteira do cliente dos gestores de patrimônio há muito tempo, mesmo quando o CDI estava em dois dígitos. Só que agora, com a Selic em 2%, mais investidores estão buscando a diversificação no exterior”, afirma Castro.

Segundo ele, o fundo AF Global Bonds, voltado ao investidor qualificado, com R$ 1 milhão em aplicações financeiras, tem como foco as dívidas corporativas em dólar de companhias brasileiras, mexicanas, colombianas e chilenas, com uma expectativa de retorno de CDI mais 4% ao ano.

Além das exportadoras e dos grandes bancos, tradicionais emissores brasileiros de bonds globais, empresas dos setores de óleo e gás, consumo, energia e saneamento têm optado cada vez por emissões fora do país, em que a liquidez é muito maior, observa o especialista.

“Uma grande vantagem do mercado internacional de crédito privado é a possibilidade de ficar ‘vendido’ [com aposta na queda dos preços]”, afirma Castro, lembrando que a falta de profundidade ainda impede o posicionamento no mercado local.

O fundo global de renda fixa, explica o gestor da AF Invest, pode ser comparado a um “long bias” de ações, com flexibilidade para alternar a exposição alocada no mercado, de acordo com a percepção sobre os riscos e oportunidades no cenário, podendo ainda fazer “hedges” via derivativos e operações de arbitragem de valor relativo entre pares de dívidas.

Lucas Bombana, InfoMoney